厚生年金はいわゆる年金保険制度の2階部分です。

厚生年金に加入しているから国民年金に加入していないというわけではなく、厚生年金は国民年金に上乗せする形になります。

つまり厚生年金加入者は、国民年金にプラスして厚生年金にも加入しているという事になります。

厚生年金加入者は国民年金の分類で言えば、第二号被保険者で会社員や公務員などです。

たまに「厚生年金は入った方がいいのか、入らない方がいいのか」と言っている人がいますが、厚生年金は任意ではありません。

働いている会社などが厚生年金保険に加入していれば(この加入している会社などを適用事務所と言います)従業員は厚生年金に強制加入になります。

厚生年金への加入が損か得かは別として、適用事務所に勤めている以上、加入するかどうかの選択肢はありません。

厚生年金に加入しないためには、個人事業主などになって第一号被保険者になるしかありません。

| 厚生年金 | ||

| 国民年金 | ||

| 第一号被保険者 | 第二号被保険者 | 第三号被保険者 | |

| 自営業・学生など | 会社員など | 公務員など | 第二号被保険者に 扶養されている配偶者 |

厚生年金も国民年金と同様に、65歳から受け取る老齢厚生年金以外に、障害を負ってしまった時の障害厚生年金や、亡くなってしまった時の遺族厚生年金という保証も存在します。

これら障害年金や遺族年金も2階建てになります。

また老齢厚生年金にも繰り上げ受給・繰り下げ受給があるというのも老齢基礎年金と同様です。

しかし繰り上げ受給ではなく65歳より前から受給できる特別給付の老齢厚生年金や、加給年金、在職老齢年金などの国民年金にはない制度もあり、とても複雑な仕組みになっています。

目次

厚生年金の納める保険料はいくら?

厚生年金保険料を納める人は、厚生年金に加入している人(=第二号被保険者)なので、会社員や公務員などになります。

また、パートやアルバイトでも条件を満たすと第二号被保険者になり厚生年金に加入します。

~パート・アルバイトで第二号被保険者になる人(厚生年金に入る人)~

以下のどちらかに当てはまる人は厚生年金に加入しなくてはなりません。

- 1.正社員を基準として1週間に働く時間や1か月の出勤日数が、正社員の3/4以上

- 2.以下の5項目が全て当てはまる人

- ① 労働時間が週20時間以上

- ② 給与が月額88,000円以上(年収約106万円以上)

- ③ 従業員が501人以上の企業

- ④ 1年以上働くことが見込まれている

- ⑤ 学生でない

1か2の条件を満たした人は、パート・アルバイトであっても厚生年金に加入することになります。

年齢は70歳未満です。

国民年金は20歳以上60歳未満ですが、厚生年金は70歳未満まで加入になり、かつ10代でも適用事務所(厚生年金保険に加入している会社など)に勤めていると第二号被保険者になるので、厚生年金保険料を納めなくてはなりません。

厚生年金保険料は給料から自動的に天引きされるので、未納することはできません。

厚生年金保険料の計算の考え方などは基本的には医療保険の健康保険と同様です。

健康保険との違いとしては、上限額が健康保険よりも低く設定されていることと、保険料率について健康保険は都道府県によりましたが、厚生年金は全国一律の保険料率となります。

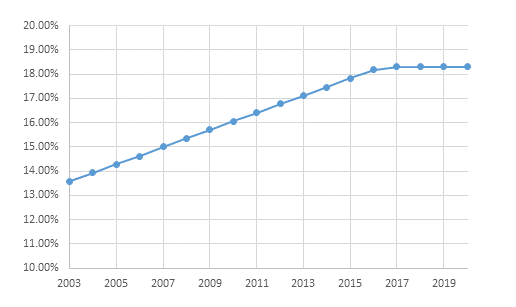

全国一律の厚生年金保険料率は18.3%となっています。

(2020年現時点)

年々保険料率は上がっていましたが、2017年に18.3%になって固定されています。

18.3%は国が定める保険料率の上限値になります。

厚生年金保険料については次の通りになります。

医療保険の健康保険料と同様で毎月の給与から引かれるだけでなく、賞与(ボーナス)からも引かれます。

また、会社が半分払ってくれる労使折半であることも健康保険と同様です。

半分なので実質9.15%の負担になります。

毎月納める保険料 = 標準報酬月額 × 保険料率18.3% × (1/2)

報酬月額60万5千円以上で上限62万円

賞与から納める保険料 = 標準賞与額 × 保険料率18.3% × (1/2)

1回の賞与150万円で上限

標準報酬月額

標準報酬月額は、報酬月額を標準報酬月額表にある等級区分にあてはめれば決まります。

報酬月額とは

「会社が社員に支払う1か月分の給与額の総額」

のことです。

ここで注意が必要なのですが、報酬月額には基本給だけではなく、各種手当(通勤手当・残業手当・役職手当など)も含めて合算します。

この報酬月額を以下の表に当てはめて標準報酬月額が決まります。

| 等級 | 標準報酬月額 | 報酬月額 | |

| 以上 | 未満 | ||

| 1 | 88,000 | ~ 93,000 | |

| 2 | 98,000 | 93,000 ~ 101,000 | |

| 3 | 104,000 | 101,000 ~ 107,000 | |

| 4 | 110,000 | 107,000 ~ 114,000 | |

| 5 | 118,000 | 114,000 ~ 122,000 | |

| 6 | 126,000 | 122,000 ~ 130,000 | |

| 7 | 134,000 | 130,000 ~ 138,000 | |

| 8 | 142,000 | 138,000 ~ 146,000 | |

| 9 | 150,000 | 146,000 ~ 155,000 | |

| 10 | 160,000 | 155,000 ~ 165,000 | |

| 11 | 170,000 | 165,000 ~ 175,000 | |

| 12 | 180,000 | 175,000 ~ 185,000 | |

| 13 | 190,000 | 185,000 ~ 195,000 | |

| 14 | 200,000 | 195,000 ~ 210,000 | |

| 15 | 220,000 | 210,000 ~ 230,000 | |

| 16 | 240,000 | 230,000 ~ 250,000 | |

| 17 | 260,000 | 250,000 ~ 270,000 | |

| 18 | 280,000 | 270,000 ~ 290,000 | |

| 19 | 300,000 | 290,000 ~ 310,000 | |

| 20 | 320,000 | 310,000 ~ 330,000 | |

| 21 | 340,000 | 330,000 ~ 350,000 | |

| 22 | 360,000 | 350,000 ~ 370,000 | |

| 23 | 380,000 | 370,000 ~ 395,000 | |

| 24 | 410,000 | 395,000 ~ 425,000 | |

| 25 | 440,000 | 425,000 ~ 455,000 | |

| 26 | 470,000 | 455,000 ~ 485,000 | |

| 27 | 500,000 | 485,000 ~ 515,000 | |

| 28 | 530,000 | 515,000 ~ 545,000 | |

| 29 | 560,000 | 545,000 ~ 575,000 | |

| 30 | 590,000 | 575,000 ~ 605,000 | |

| 31 | 620,000 | 605,000 ~ | |

手当なども含めた給与が350,000円だったとすると、報酬月額は350,000円となります。

これを表でみると、22等級のところに該当します。

よって標準報酬月額は360,000円となります。

標準報酬月額は毎月出すのではなく、4,5,6月の報酬月額の平均を標準報酬月額表に当てはめて算出します。

この標準報酬月額を9月から翌年の8月まで用います。

ですから、9月から翌年8月の間の厚生年金保険料は同額です。

厚生年金では報酬月額が605,000円以上で標準報酬月額は上限になり、620,000円となります。

標準賞与額

標準賞与額とは、ボーナス支給額から1000円未満を切り捨てた額になります。

1回あたり150万円が上限となり、150万円を超えた場合は150万円として計算します。

保険料の免除・特別制度などについて

<産前産後休業期間・育児休業期間>

産前産後の出産前42日(多胎妊娠の場合は98日)・出産後56日に仕事を休んだ期間と、子供が3歳になるまでの間に育児休業を取った期間は厚生年金保険料が全額免除されます。

厚生年金は労使折半ですので、被保険者と会社が半分ずつ厚生年金保険料を納めていますが、この免除は被保険者だけでなく会社も免除されます。

この産前産後休業期間・育児休業期間の免除は厚生年金保険料だけでなく医療保険の健康保険料も同様です。

さらに免除期間は保険料を納めた期間として扱ってもらえます。

受給額の計算においては休業前の標準報酬月額の額として計算してもらえます。

<子育て期間>

子供が3歳になるまでの間、育児休業を取らずに勤務時間を短くしたり出勤日数を減らしたりしながら仕事をした場合は、給料は下がりますので厚生年金保険料もそれに応じて下がります。

しかし、受給額の計算においては出産休業前の標準報酬月額にとして計算してもらえます。

<海外赴任>

転勤などで海外に赴任になった場合の厚生年金の加入に対しての扱いは、社会保障協定という協定を日本と相手国が結んでいるかどうかによって異なります。

社会保障協定発行済みの国(2019年9月時点)

ドイツ イギリス 韓国 アメリカ ベルギー フランス カナダ オーストラリア オランダ チェコ スペイン アイルランド ブラジル スイス ハンガリー インド ルクセンブルク フィリピン スロバキア 中国

社会保障協定発行済みの国への赴任の場合

5年以内であれば日本の厚生年金のみに継続して加入します。

5年を超えると赴任先の国の年金制度にのみ加入し、日本の厚生年金からは外れます。

この外れた期間は年金を受け取るための期間としては認められますが、受給額の計算としては反映されません。

ただし、この期間は国民年金に関しては任意で加入することもできます。

また配偶者が第三号被保険者で、単身赴任し配偶者は日本に残っている場合、5年以内は第三号被保険者のままですが、5年を超えると第一号被保険者になり国民年金保険料を納める必要があります。

社会保障協定未発行の国への赴任の場合

この場合は日本の年金制度と赴任する国の年金制度両方に加入し、両方の保険料を納める必要があります。

<70歳以上>

厚生年金の加入期間は70歳未満ですが、70歳になっても年金を受け取るための期間を満たしていない場合のみ、期間を満たすようになるまでは高齢任意加入被保険者として厚生年金に加入し続けることができます。

老齢厚生年金の受給額はいくら?

老齢厚生年金の受給額の計算は非常にややこしくわかりにくいです。

制度が少しずつ改定されているため、微調整が多々存在するのです。

年金制度維持のための減額の改定などにより不満がでないようにするために移行期間を設けるため、限定的な調整が生じます。

ここではそのような細かいところは省略して大まかに計算する方法を説明します。

大まかにと言っても誤差は最大でも数百円にもならないことがほとんどです。

それでも個人で計算するのはかなりハードルが高いので、日本年金機構が提供する「ねんきんネット」で年金記録の確認や受給額の見込みを確認することもできます。

他にも誕生月に送られてくる「ねんきん定期便」でも確認することもできます。

<老齢厚生年金の受給資格>

老齢厚生年金の受給資格は、老齢基礎年金の受給資格を満たしていて(加入期間が10年以上)、かつ厚生年金保険に1カ月以上加入していることになります。

受給資格を満たすことにより、基本的に65歳以上で老齢基礎年金に上乗せされて2階部分の老齢厚生年金も受け取れます。

<老齢厚生年金受給額計算方法>

2階部分の老齢厚生年金の計算式は以下の通りになります。

老齢厚生年金受給額

(年額)

‖

平均標準報酬月額※1 × (7.125 / 1000)

× 2003年3月までの加入月数

+

平均標準報酬額※2 × (5.481 / 1000)

× 2003年4月以降の加入月数

※1 平均標準報酬月額

加入期間の標準報酬月額を全て足して加入月数で割ったもの

賞与(ボーナス)は含まない

※2 平均標準報酬額

加入期間の標準報酬月額を全て足したものにさらに賞与(ボーナス)も足して加入月数で割ったもの

とてもややこしいですが、ボーナスなしの平均標準報酬月額と、ボーナスありの平均標準報酬額は似ていますが、違うことに気を付けてください。

<加給年金>

厚生年金保険には家族を養っている人で65歳になった時点で一定の条件を満たした人には、加給年金という家族手当のような老齢厚生年金に上乗せされる年金があります。

条件を満たした場合

- 配偶者 390,900円/年

- 子供一人目 224,900円/年

- 二人目 224,900円/年

- 三人目以降 75,000円/年

受け取ることができます。(2020年度額)

かなりの金額ですよね。

条件を満たせる人は貰わないともったいないですね。

条件は以下の通りです。

被保険者の条件

厚生年金保険に20年以上加入していた。

配偶者の条件

生計を維持されていて65歳未満。

子供の条件

生計を維持されていて高校卒業にあたる年齢以下。

(1,2級障害がある場合は20歳未満)

生計を維持されているとは

- ・前年の収入が850万円未満

- ・同居しているか、別居していても仕送りをされていること

となります。

配偶者は65歳になった時点で、子どもは高校卒表にあたる年度の3月31日を超えた時点で(1,2級の障害がある場合は20歳になった時点で)加給年金は支給停止になります。

特別支給の老齢厚生年金とは?

特別支給の老齢厚生年金とは、60歳から64歳までの間にも受給できる老齢厚生年金のことです。

これは繰り上げ受給とは違うもので、特別支給の老齢厚生年金を受給できる人は生年月日の条件があります。

特別支給の老齢厚生年金は、老齢厚生年金の受給開始年齢が以前の60歳から現在の65歳に引き上げられたことに対する段階的な移行措置として作られたものです。

受給開始を60歳から65歳に一気に引き上げてしまうと、不公平が生じてしまいますし、不満も噴出してしまいます。

そのため段階的に受給開始年齢を引き上げるための制度が「特別支給の老齢厚生年金」です。

<特別支給の老齢厚生年金の受給資格>

- ① 老齢基礎年金の受給資格があること

- ② 厚生年金保険に1年以上加入していること

- ③ 定められた生年月日の範囲内であること

③の定められた生年月日とは

- ・男性であれば1961年(昭和36年)4月1日生まれ以前

- ・女性であれば1966年(昭和41年)4月1日生まれ以前

となります。

ただし、この生年月日の条件を満たした人が同じように特別支給の老齢厚生年金を受給できるわけではなく、大まかに言えば生年月日が早い人、つまりは高齢の人ほど多く貰える仕組みになっています。

また、これより後の生年月日の人は特別支給の老齢厚生年金はありません。

<特別支給の老齢厚生年金の構造>

特別支給の老齢厚生年金は、65歳から受給できる老齢厚生年金とは別の制度です。

しかし、内容はほぼ同じだと考えてしまって構わないと思います。

特別支給の老齢厚生年金も、2階建ての構造になっています。

1階部分を定額部分

2階部分を報酬比例部分

と言います。

1階部分の定額部分は老齢基礎年金と同様になります。

2階部分の報酬比例部分は老齢厚生年金と同様になります。

厳密に言えば、定額部分と老齢基礎年金の間には少し差ができるのでそれを「経過的加算」というもので調整して同額になるようにしています。

しかしこれは小さい額な事と、これから老後に入っていく人に関しては無関係な話になりますので、ここでは割愛します。

| 60~64歳 特別支給の老齢厚生年金 | 65歳~ 老齢厚生年金 | |

|---|---|---|

| 報酬比例部分 | → | 老齢厚生年金 |

| 定額部分 | → | 老齢基礎年金 |

このように定額部分は老齢基礎年金に、報酬比例部分は厚生老齢年金にスライドすると思ってください。

しかし60歳から64歳の間、誰もが定額分と報酬比例部分を受給できるわけではありません。

生年月日によって細かく設定されています。

<特別支給の老齢厚生年金の受給>

下の表で〇がついているところが受給できるという事です。

例えば、1944年生まれの男性だと上から3つ目のところになります。

老齢厚生年金に相当する報酬比例部分に関しては60歳から64歳まで5年間受給することができます。

それに対して老齢基礎年金に相当する定額部分は60歳と61歳の間は受給できず、62歳から3年間受給できることになります。

1961年生まれの女性だとすると定額部分の受給はありません。

報酬比例部分は62歳から3年間受け取れます。

そして男性であれば1961年4月2日以降、女性であれば1966年4月2日以降に生まれた人には特別支給の老齢厚生年金は存在しません。

基本的に現在の労働世代より下のほとんどの人には関係のない制度ですね。

こんな制度があるんだ、くらいでいいかもしれません。

| 60歳 | 61歳 | 62歳 | ||

| 男性 ~1941年4月1日生 女性 ~1946年4月1日生 | 報酬比例部分 | ○ | ○ | ○ |

| 定額部分 | ○ | ○ | ○ |

| 63歳 | 64歳 | 65歳以降 | ||

| ○ | ○ | 老齢厚生年金 | ||

| ○ | ○ | 老齢基礎年金 |

| 60歳 | 61歳 | 62歳 | ||

| 男性 1941年4月2日生~1943年4月1日生 女性 1946年4月2日生~1948年4月1日生 | 報酬比例部分 | ○ | ○ | ○ |

| 定額部分 | ○ | ○ |

| 63歳 | 64歳 | 65歳以降 | ||

| ○ | ○ | 老齢厚生年金 | ||

| ○ | ○ | 老齢基礎年金 |

| 60歳 | 61歳 | 62歳 | ||

| 男性 1943年4月2日生~1945年4月1日生 女性 1948年4月2日生~1950年4月1日生 | 報酬比例部分 | ○ | ○ | ○ |

| 定額部分 | ○ |

| 63歳 | 64歳 | 65歳以降 | ||

| ○ | ○ | 老齢厚生年金 | ||

| ○ | ○ | 老齢基礎年金 |

| 60歳 | 61歳 | 62歳 | ||

| 男性 1945年4月2日生~1947年4月1日生 女性 1950年4月2日生~1952年4月1日生 | 報酬比例部分 | ○ | ○ | ○ |

| 定額部分 |

| 63歳 | 64歳 | 65歳以降 | ||

| ○ | ○ | 老齢厚生年金 | ||

| ○ | ○ | 老齢基礎年金 |

| 60歳 | 61歳 | 62歳 | ||

| 男性 1947年4月2日生~1949年4月1日生 女性 1952年4月2日生~1954年4月1日生 | 報酬比例部分 | ○ | ○ | ○ |

| 定額部分 |

| 63歳 | 64歳 | 65歳以降 | ||

| ○ | ○ | 老齢厚生年金 | ||

| ○ | 老齢基礎年金 |

| 60歳 | 61歳 | 62歳 | ||

| 男性 1949年4月2日生~1953年4月1日生 女性 1954年4月2日生~1958年4月1日生 | 報酬比例部分 | ○ | ○ | ○ |

| 定額部分 |

| 63歳 | 64歳 | 65歳以降 | ||

| ○ | ○ | 老齢厚生年金 | ||

| 老齢基礎年金 |

| 60歳 | 61歳 | 62歳 | ||

| 男性 1953年4月2日生~1955年4月1日生 女性 1958年4月2日生~1960年4月1日生 | 報酬比例部分 | ○ | ○ | |

| 定額部分 |

| 63歳 | 64歳 | 65歳以降 | ||

| ○ | ○ | 老齢厚生年金 | ||

| 老齢基礎年金 |

| 60歳 | 61歳 | 62歳 | ||

| 男性 1955年4月2日生~1957年4月1日生 女性 1960年4月2日生~1962年4月1日生 | 報酬比例部分 | ○ | ||

| 定額部分 |

| 63歳 | 64歳 | 65歳以降 | ||

| ○ | ○ | 老齢厚生年金 | ||

| 老齢基礎年金 |

| 60歳 | 61歳 | 62歳 | ||

| 男性 1957年4月2日生~1959年4月1日生 女性 1962年4月2日生~1964年4月1日生 | 報酬比例部分 | |||

| 定額部分 |

| 63歳 | 64歳 | 65歳以降 | ||

| ○ | ○ | 老齢厚生年金 | ||

| 老齢基礎年金 |

| 60歳 | 61歳 | 62歳 | ||

| 男性 1959年4月2日生~1961年4月1日生 女性 1964年4月2日生~1966年4月1日生 | 報酬比例部分 | |||

| 定額部分 |

| 63歳 | 64歳 | 65歳以降 | ||

| ○ | 老齢厚生年金 | |||

| 老齢基礎年金 |

| 60歳 | 61歳 | 62歳 | ||

| 男性 1961年4月2日生~ 女性 1966年4月2日生~ | 報酬比例部分 | |||

| 定額部分 |

| 63歳 | 64歳 | 65歳以降 | ||

| 老齢厚生年金 | ||||

| 老齢基礎年金 |

老齢厚生年金の繰り上げ受給・繰り下げ受給

基本的な仕組みは老齢基礎年金の繰り上げ受給・繰り下げ受給と同様です。

減額率・増額率や年齢の条件など、老齢基礎年金の繰り上げ受給・繰り下げ受給と同じですので、基本的な仕組みはこちらを参考にしてください。

老齢基礎年金と同様に、一度繰り上げ・繰り下げをすると取り消しはできません。

増額率・減額率も一生そのままで変更することはできません。

よく考えて慎重に決めてください。

ここでは老齢厚生年金の繰り上げ受給・繰り下げ受給における注意点などについて説明します。

<老齢厚生年金の繰り上げ受給>

繰り上げは老齢基礎年金もついてくる

老齢厚生年金を繰り上げ受給した場合、老齢基礎年金も同時に繰り上げとなります。

老齢厚生年金のみを繰り上げすることはできません。

逆に、老齢基礎年金のみ繰り上げて老齢厚生年金は繰り上げないことは可能です。

加給年金は繰り上げできない

65歳の時点で一定の条件を満たした場合に受け取れる加給年金ですが、老齢厚生年金を繰り上げても加給年金は65歳からしか受け取ることはできません。

(加給年金についてはこちら)

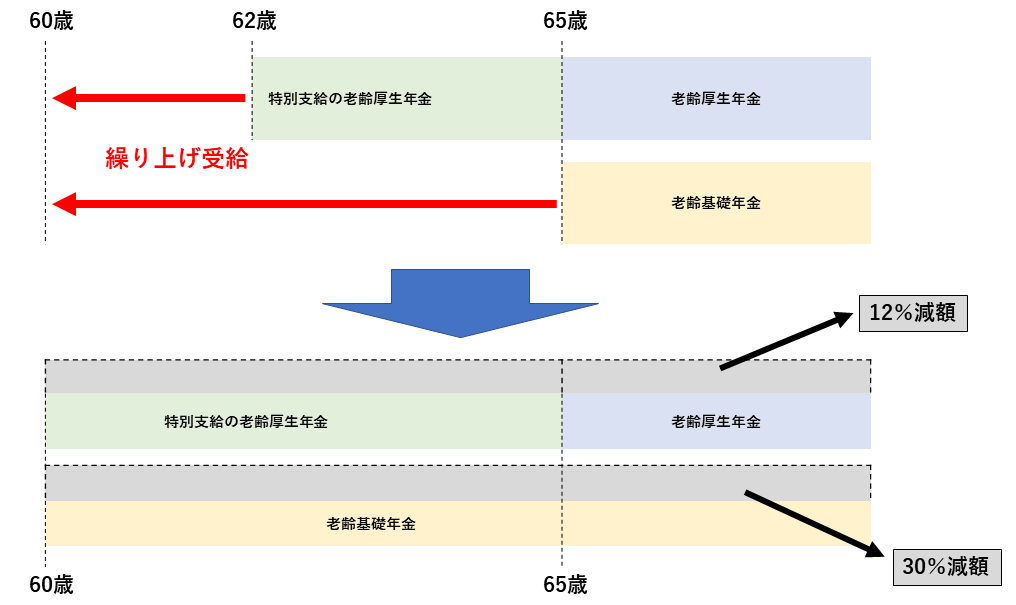

特別支給の老齢厚生年金の繰り上げ

特別支給の老齢厚生年金も繰り上げ受給することができます。

今後特別支給の老齢厚生年金を受け取るようになる人は、生年月日的に定額部分は全員ありませんので、そこは割愛します。

報酬比例部分のみになります。

例えば62歳から特別支給の老齢厚生年金を受給できるとして、それを60歳に繰り上げて受給した場合を考えてみます。

老齢厚生年金は65歳からですが、特別支給の老齢厚生年金が62歳からのため、60歳への繰り上げは5年間の繰り上げではなく2年間の繰り上げになります。

よって減額分は

0.5%×24カ月=12%

となります。

この12%減額された88%分の金額が60歳から一生、老齢厚生年金として受給することになります。

また老齢基礎年金は同時に繰り上げなくてはならないので、65歳から60歳に5年間繰り上げることになります。

よって減額分は

0.5%×60カ月=30%

となります。

この30%減額された70%分の金額が60歳から一生、老齢基礎年金として受給することになります。

<老齢厚生年金の繰り下げ受給>

繰り下げ受給は別々が可能

繰り上げ受給と違い、繰り下げ受給は老齢基礎年金と老齢厚生年金をべつべつに請求することができ、どちらかだけ繰り下げることも可能です。

加給年金も繰り下げになる

老齢厚生年金を繰り下げると、65歳から加給年金をもらえる条件を満たしていても、一緒に繰り下げになります。

また、繰り下げても加給年金は増額はありません。

働きすぎると減額されてしまう在職老齢年金

国民年金への加入は60歳までですが、厚生年金は70歳まで加入できます。

60歳を超えても働いて厚生年金に加入していると、在職老齢年金という制度が適用されます。

在職老齢年金と聞くと、何か貰える年金のように思えますが、この制度は残念ながら60歳を超えて働いていて一定の収入を超えると年金を減額されるという制度です。

60から64歳までの在職老齢年金と65歳以上の在職老齢年金では仕組みが異なります。

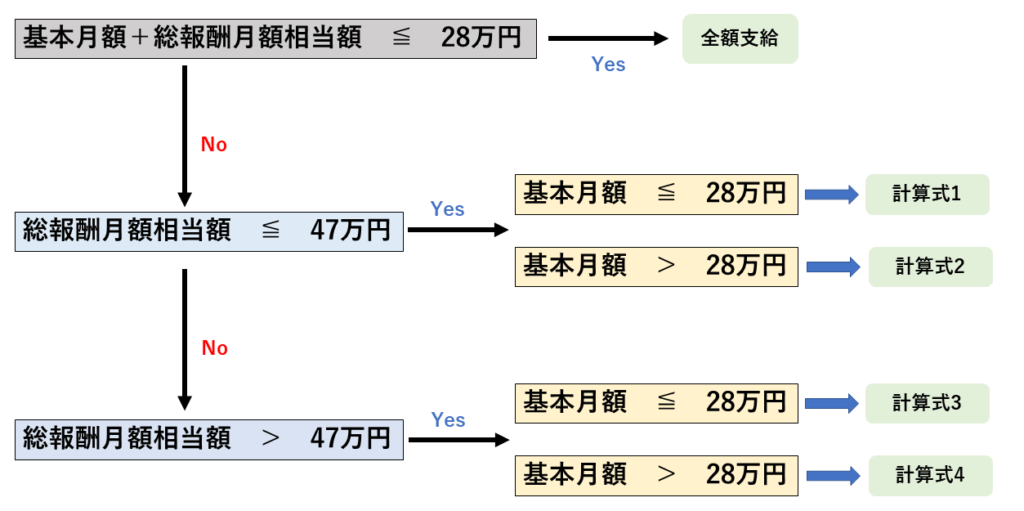

<60~64歳の在職老齢年金>

この期間は特別支給の老齢厚生年金が受給できる期間ですから、減額は特別支給の老齢厚生年金からされます。

特別支給の老齢厚生年金を受給できない生年月日の人には関係のない話になります。

減額の計算には

基本月額・・・・・・・特別支給の老齢厚生年金の1カ月の受給額

総報酬月額相当額・・・年収と賞与(ボーナス)を足した金額を12で割ったもの

この二つを用います。

計算式1

減額分=(基本月額+総報酬月額相当額-28万円)÷2

計算式2

減額分=総報酬月額相当額÷2

計算式3

減額分=(47万円+基本月額-28万円)÷2 + (総報酬月額相当額-47万円)

計算式4

減額分=47万円÷2 + (総報酬月額相当額-47万円)

年金と給料の合計が28万円を超えたら減額されてしまいます。

しかも給料はボーナス込みです。

これは60歳以上の人の働く意欲を削いでしまうと言われています。

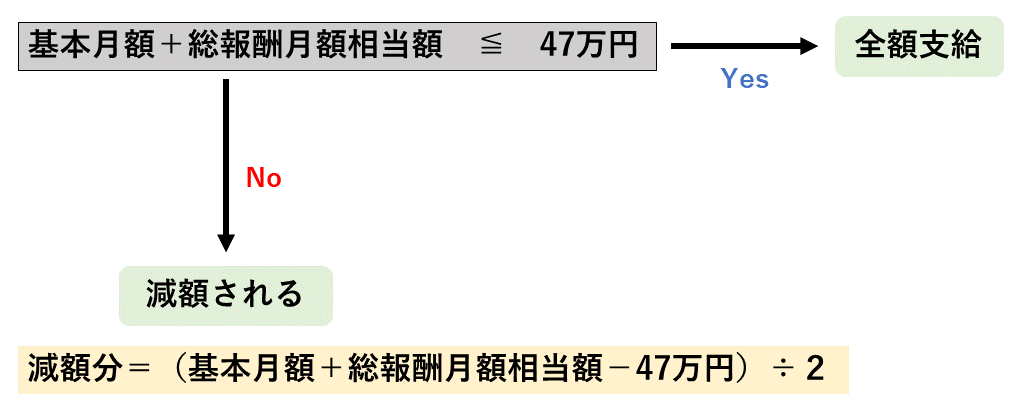

<65歳以上の在職老齢年金>

65歳以上では通常の老齢厚生年金を受給できますが、65歳以上でも働いていて厚生年金に加入して一定の収入を超えると老齢厚生年金が減額されます。

厚生年金は70歳までの加入なので、厚生年金保険料は70歳以降は納めないのですが、70歳を超えて仕事をしている場合も在職老齢年金による減額は退職するまで続きます。

減額の計算は60~64歳のものよりシンプルです。

47万円を超えた分は半分減額されてしまいます。

バリバリ働こうという人は減ってしまいかねませんね。

さらに繰り下げ受給をした場合、繰り下げすることで月に0.7%増額されるのは、在職老齢年金で減額された部分を除いた部分のみになります。

<在職老齢年金の対象外>

在職老齢年金はあくまでも60歳以上でも厚生年金に加入している場合に適用されます。

もし仮に60歳を超えて会社は退職して、起業したりフリーランスで仕事をした場合は厚生年金に加入しているわけではないので、在職老齢年金は適用されません。

年金保険とは

年金保険とは 年金保険の種類

年金保険の種類 年金保険の構造

年金保険の構造 年金保険の仕組み

年金保険の仕組み 年金保険の財源

年金保険の財源 国民年金

国民年金 厚生年金

厚生年金 遺族年金

遺族年金 障害年金

障害年金