国民年金は日本に住んでいる20歳以上60歳未満の全員に加入が義務付けられています。

年金保険制度の1階部分です。

40年間保険料を納めて65歳から老齢基礎年金を受給するのが基本的な流れになりますが、障害を負ってしまった時の障害基礎年金や、亡くなってしまった時の遺族基礎年金という保証も国民年金には存在します。

また、保険料の納付が経済的に厳しい時などの保険料の免除・猶予制度や、年金受給開始を65歳ではなく早くしたり遅くしたり変更することもできる制度もあります。

国民年金の被保険者は第一号、第二号、第三号と三つに分類されます。

国民年金は加入が義務ですから、20歳以上60歳未満の人は必ず第一号、第二号、第三号のいずれかに属することになります。

第一号被保険者

| 第一号被保険者 | |

| 対象 | 自営業・フリーター・学生・無職など |

第二号被保険者

| 第二号被保険者 | |

| 対象 | 会社員・公務員など |

第三号被保険者

| 第三号被保険者 | |

| 対象 | 第二号被保険者に扶養されている配偶者 |

20歳以上60歳未満で第二号被保険者にも第三号被保険者に該当しない人は全員第一号被保険者だと考えたほうがわかりやすいかもしれないですね。

国民年金の納める保険料はいくら?

| 第一号被保険者 | 第二号被保険者 | 第三号被保険者 |

| 国民年金保険料を納める | 厚生年金保険料を納める | 年金保険料納付なし |

国民年金保険料は第一号保険者のみが納めます。

厚生年金保険に加入している第二号被保険者と、第二号被保険者に扶養されている配偶者の第三号被保険者は国民年金保険料を納める必要はありません。

厚生年金保険料に国民年金保険料も含まれているという形になっています。

第三号被保険者はそもそも年金保険料の納付をする必要がありません。

2020年の国民年金保険料は定額で月々16,540円となります。

2020年度国民年金保険料

月額 16,540円

これは年額にすると、198,480円となり、ほぼ20万円となります。

(※6か月、1年、2年とまとめて前納もできます。1年分まとめて前納するとトータルで3000~4000円ほど安くなり、2年分まとめて前納するとトータル15000円ほど安くなります。)

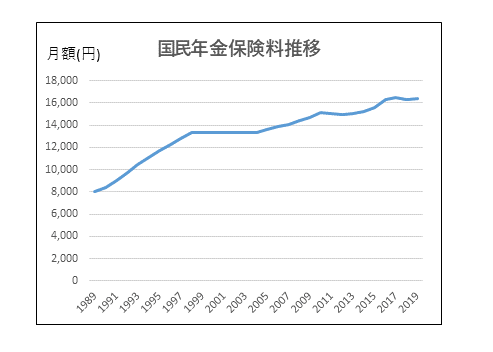

国民年金保険料の推移を見てみると、基本的には右肩上がりに増え続けています。

保険料の額は、物価や賃金の変動を考慮して毎年見直すとされています。

国民年金保険料の納付額は年間20万円近い金額となるわけですが、これは20歳以上60歳未満の第一号被保険者であれば、収入には関係なく定額です。

収入があまりない人にとっては、厳しい金額になることもあります。

そのため、保険料納付に対しては免除や猶予があります。

保険料の免除・猶予・未納・追納について

経済的に国民年金保険料を納めることが困難になってしまった場合など、市区町村の役所の担当窓口に届け出をすることで免除や納付猶予を受けられることができます。

届け出をせずに保険料を納めないと未納となってしまいます。

未納と免除・猶予では大きな違いが生じますので、しっかりと理解しておきましょう。

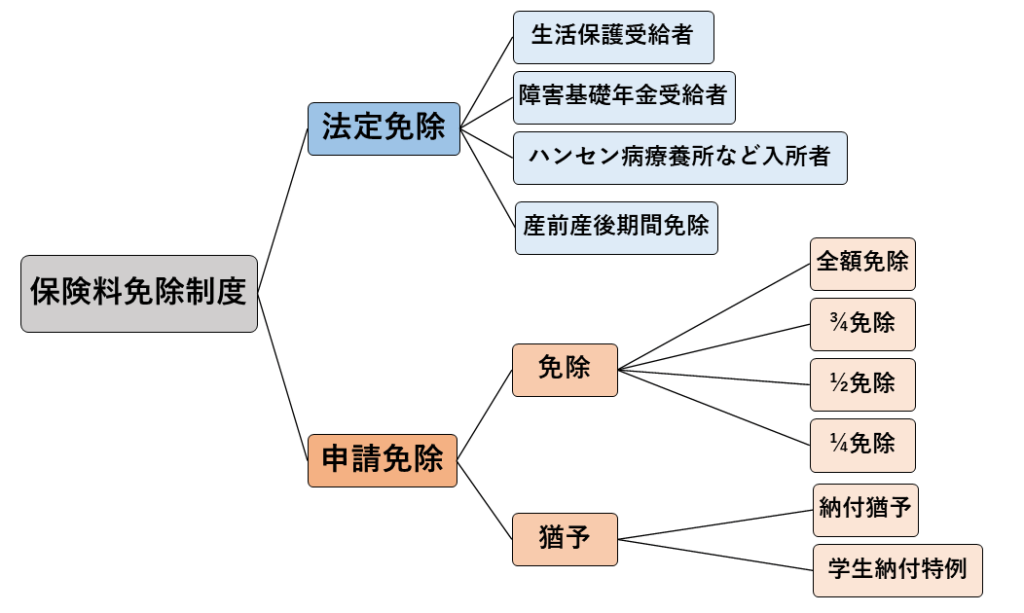

国民年金保険料の免除制度は次のようになっています。

大きく分けると法定免除と申請免除があります。

法定免除

法定免除も申請免除と同様に、市区町村の役所の担当窓口に申請をすることで免除となります。

自動的に免除になるわけではないので注意が必要です。

生活保護受給者

障害基礎年金受給者

ハンセン病療養所など入所者

どれも国民年金保険料は全額免除になります。

この免除期間については、老齢基礎年金の額(いわゆる65歳からの年金受給額)は1/2として反映されます。

年金受給額については後で詳しく説明しますが、基本的に年金保険料を支払った期間の長さに比例して年金受給額は決まります。

20歳から60歳までの40年間の480か月全て納めた場合は満額になります。

仮に納めた期間が160か月であれば、受給額は満額の1/3になります。

免除期間が1/2で反映される場合

仮に免除期間が3年(36か月)あった場合、その期間は年金保険料を納めていませんが、36か月の中で18か月は納めた計算になるという事です。

36か月×1/2=18か月ということですね。

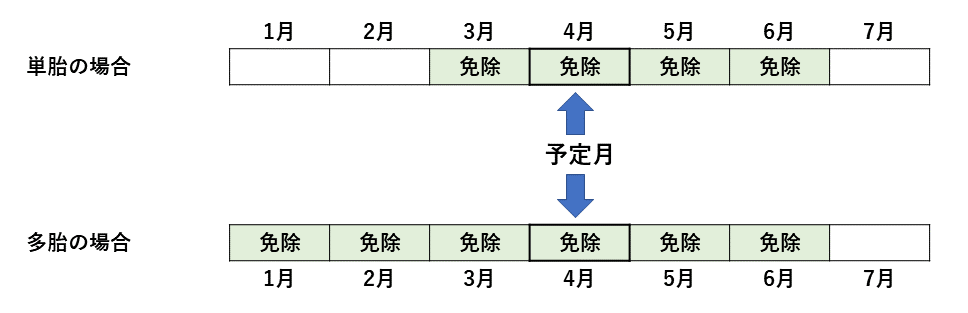

産前産後期間免除

2019年4月から導入された制度です。

出産予定日の属する月の前月から4か月間は国民年金保険料が免除されます。

但し、多胎出産の場合は出産予定日の属する月の3か月前から6か月間国民年金保険料が免除されます。

※多胎出産とは双子や三つ子などのことです。

わかりやすくすると次のようになります。

仮に出産予定月を4月とします。

産前産後期間の免除に関しては、老齢基礎年金の額は減額されず、全額納めた場合と同様に反映されます。

申請免除

法定免除と同様に、市区町村の役所の担当窓口で申請する必要があります。

申請免除には大きく分けて免除と猶予があります。

もちろんどんな場合でも免除や猶予を受けられるわけではなく、所得などの条件があります。

<免除>

免除には4種類の免除があります。

全額免除、3/4免除、1/2免除、1/4免除です。

前年度の所得に応じてどの段階の免除を受けられるかが決まります。

日本年金機構のホームページで免除の所得ラインは次のように書かれています。

| 全額免除 | (扶養親族等の数+1) × 35万円 + 22万円 |

|---|---|

| 3/4免除 | 78万円 + 扶養親族等控除額 + 社会保険料控除額 |

| 1/2免除 | 118万円 + 扶養親族等控除額 + 社会保険料控除額 |

| 1/4免除 | 158万円 + 扶養親族等控除額 + 社会保険料控除額 |

所得とは給与ではなく、控除などを差し引いた額になります。

正直わかりにくいと思いますので、自分がどこに該当するかは役所の担当窓口などで相談した方がいいかと思います。

但し、免除の所得ラインに関しては注意が必要です。

免除を受けるための所得ラインは、自分の所得だけではなく世帯の所得で考えます。

猶予に関しては自分と配偶者の所得までです。

例えば自分と妻と子供と両親で住んでいたとします。

この5人が世帯となります。

自分も妻も所得がなく、所得ラインとしては免除対象になったとしても、親に免除の所得ラインを超える所得があると免除は受けられません。

つまり国の方針としては

「家族の中で稼いでいる人がいるなら、払えない他の家族の分も払いなさい」

ということですね。

これに対して猶予は自分と配偶者までの所得で考え世帯では考えないので、この場合は猶予の対象になります。

免除期間に関しては老齢基礎年金の額は減額されます。

減額の程度は免除の程度によって異なってきます。

| 老齢基礎年金額への反映 | |

|---|---|

| 全額免除 | 1/2として反映 |

| 3/4免除 | 5/8として反映 |

| 1/2免除 | 3/4として反映 |

| 1/4免除 | 7/8として反映 |

このように免除の割合よりも老齢基礎年金が大きい割合で貰えるのは理由があります。

基本的には国民年金の財源は保険料と税金は1:1ということになっています。

(実際には税金の方が多くなっています。)

ですから、仮に全額免除で保険料を払っていなくても、税金は払っているので財源の半分に関しては払っていると考えられて1/2として反映されます。

他の免除割合に関しても同様に考えて、反映の割合が決まります。

<猶予>

納付猶予は免除と同様に所得の条件があります。

猶予された場合は全額猶予されます。

納付猶予の所得ラインは次の通りです。

| 納付猶予 | (扶養親族等の数+1) × 35万円 + 22万円 |

|---|

この所得ラインは全額免除と同様です。

しかし、免除と違い猶予は本人と配偶者それぞれの所得が所得ラインの範囲内であれば適用されます。

免除は世帯で考えるため、本人と配偶者以外に(例えば親など)所得がラインを超えている人がいたら適用の範囲外になってしまいますが、猶予は本人と配偶者のみです。

また、猶予には年齢制限があり50歳未満であることが条件になります。

免除には年齢制限はありません。

(国民年金の被保険者は20歳から60歳未満なので実際には20歳から60歳未満の間ということになります。)

納付猶予には免除のように老齢基礎年金への反映はありません。

学生納付特例

大学・短大・専門学校(夜間や通信性も含む)に在学中の学生については、学生納付特例が受けられます。

学生納付特例にも免除や納付猶予と同様、所得ラインがあります。

| 学生納付猶予 | 118万円 + 扶養親族等控除額 + 社会保険料控除額 |

|---|

学生納付猶予の所得ラインは納付猶予に比べるとかなり満たしやすい条件になっています。

また、所得ラインについては世帯も配偶者も考慮せず、本人のみが所得ラインの範囲内であれば適用されます。

老齢基礎年金への反映は納付猶予と同様でありません。

<未納>

免除や猶予の申請をせずに年金保険料を払わないと未納となります。

未納期間は基礎老齢年金への反映をされません。

基礎老齢年金への反映がされないのは猶予期間でも同様のため、

「どうせ同じだから猶予の申請は面倒だから未納でいい」

と思って未納されている方もいるかもしれませんが、同じではありません。

猶予できるのであれば未納ではなく猶予にしましょう。

~未納のデメリット~

1.基礎老齢年金へ反映されず年金受給額が減る

これは猶予も同様です。

2.加入期間にならない

当然ですが、未納すると年金加入期間になりません。

老齢基礎年金は20歳から60歳までの40年間のうち、10年以上加入期間がないと受給資格がないため受給することができません。

猶予はこの加入期間になります。

3.追納が2年しかさかのぼれない

後々経済的に保険料を払えるようになって追納しようとしても、未納の場合は過去2年間しか追納できません。

免除・猶予であれば10年間さかのぼって追納できます。

4.障害・遺族基礎年金を受け取るための加入期間にならない

障害・遺族基礎年金については後で詳しく説明しますが、未納しているとこれらが受給できなくなることがあります。

免除・猶予であれば受給することができます。

<追納>

免除・猶予や未納で国民年金保険料を後から支払うことを追納と言います。

追納した期間は保険料を納めた期間として老齢基礎年金にも反映されます。

追納できる期間は免除・猶予なのか未納なのかで異なります。

免除・猶予の場合

過去10年間分までは追納ができます。

ただし、3年以上前以前には利息のように加算額がプラスされます。

未納の場合

過去2年間分のみしか追納できません。

この期限を超えた期間に関しては追納できないため、その後加入期間にもなりませんし、老齢基礎年金に反映されることもありません。

<納付・免除・猶予・未納の違いまとめ>

| 老齢基礎年金の 加入期間 | 老齢基礎年金への 反映 | |

|---|---|---|

| 納付 | ○ | ○ |

| 生活保護受給者 | ○ | 1/2 |

| 障害基礎年金受給者 | ○ | 1/2 |

| ハンセン病など入所者 | ○ | 1/2 |

| 産前産後期間 | ○ | ○ |

| 全額免除 | ○ | 1/2 |

| 3/4免除 | ○ | 5/8 |

| 1/2免除 | ○ | 3/4 |

| 1/4免除 | ○ | 7/8 |

| 納付猶予 | ○ | × |

| 学生納付特例 | ○ | × |

| 未納 | × | × |

| 障害・遺族基礎年金の 加入期間 | |

|---|---|

| 納付 | ○ |

| 生活保護受給者 | ○ |

| 障害基礎年金受給者 | ○ |

| ハンセン病など入所者 | ○ |

| 産前産後期間 | ○ |

| 全額免除 | ○ |

| 3/4免除 | ○ |

| 1/2免除 | ○ |

| 1/4免除 | ○ |

| 納付猶予 | ○ |

| 学生納付特例 | ○ |

| 未納 | × |

| 追納可能期間 | |

|---|---|

| 納付 | |

| 生活保護受給者 | 10年 |

| 障害基礎年金受給者 | 10年 |

| ハンセン病など入所者 | 10年 |

| 産前産後期間 | 10年 |

| 全額免除 | 10年 |

| 3/4免除 | 10年 |

| 1/2免除 | 10年 |

| 1/4免除 | 10年 |

| 納付猶予 | 10年 |

| 学生納付特例 | 10年 |

| 未納 | 2年 |

老齢基礎年金の受給資格について

国民年金の基本的な仕組みは、20歳から60歳までの40年間保険料を納め、65歳から老齢基礎年金を受給するというものです。

40年間保険料を納めることによって老齢基礎年金を満額受け取ることができます。

これは第一号被保険者として保険料を納めている期間だけでなく、第2号・第3号被保険者としての期間も含まれます。

(第3号被保険者は納付していませんが、納付しているのと同等として扱われます。)

保険料を納付した期間が40年間に満たない場合は、老齢基礎年金の受給額はその分減額されます。

しかし、加入期間が10年に満たない場合は減額ではなく、老齢基礎年金を一切受給することができません。

以前は加入期間が25年以上必要でしたが、2017年8月から10年以上に短縮されました。

加入期間は以下のものが入ります。

- ・国民年金保険料を納付していた期間(第一・第二・第三被保険者全て含む)

- ・免除

- ・猶予期間

- ・カラ期間

老齢基礎年金を受給できる条件

加入期間 ≧ 10年間

加入期間 = 納付期間 + 免除期間 + 猶予期間 + カラ期間

カラ期間とは受給額には反映されませんが、加入期間として入れられる期間です。

納付猶予期間などと扱いは同じですが、このカラ期間は申請して猶予などを受けていた期間とは異なります。

例えば、現在国民年金は強制加入ですが、以前は厚生年金の加入者の配偶者は、国民年金加入は任意だった時期がありました。

その期間に加入していなかった人は受給額には反映されませんが、加入期間には反映させようという期間のことをカラ期間と言います。

他には海外に行っていた時などもカラ期間になります。

この他にもカラ期間には様々な期間があります。

もし加入期間が10年に足りないと思っている場合でも、カラ期間を合算すると10年超えることもあるので、年金事務所に確認してみましょう。

老齢基礎年金の受給額はいくら?

老齢基礎年金を受給できる条件

年間 781,700円

(月額 65,142円)

この満額は年度ごとに賃金・物価スライドによる調整がありますので、年度によって変化します。

マクロ経済スライドが発動した時は、その調整によっても変化します。

また、この金額は満額なので20歳から60歳までの40年間全ての国民年金保険料を納めた人が受給できる金額です。

納めていない期間がある場合は、この金額から減額されます。

受給できる金額を求める計算式は次のようになります。

年額 = 781,700円 × { 受給額に反映される期間(月数) / 480ヶ月✽1 }

※1 20歳から60歳までの40年間 = 480ヶ月

この計算式に当てはめたら受給できる老齢基礎年金額がわかります。

では受給額に反映される期間・反映されない期間とはどのような期間かを見ていきましょう。

<受給額に反映される期間>

年金保険料を納付した期間

第一号被保険者として国民年金保険料を納めた期間だけでなく、第二号被保険者として厚生年金保険料を納めた期間も含みます。

第三号被保険者期間

第三号被保険者である期間は年金保険料を納めていませんが、配偶者である第二号被保険者の厚生年金保険料に含まれていると考えられるので、納めたことと同様になります。

免除を受けた期間

申請して免除を受けた期間は受給額に反映されますが、反映される割合は免除の内容によって異なります。

| 生活保護受給者 | 1/2 |

|---|---|

| 障害基礎年金受給者 | 1/2 |

| ハンセン病など入所者 | 1/2 |

| 産前産後期間 | ○ |

| 全額免除 | 1/2 |

| 3/4免除 | 5/8 |

| 1/2免除 | 3/4 |

| 1/4免除 | 7/8 |

それぞれの期間に割合をかけることで受給額に反映される期間を出すことができます。

例えば1/2免除を2年間(24カ月)受けていた場合

24カ月×3/4=18カ月

となり、その2年間の間は、18カ月分は受給額に反映される期間(月数)として計算されます。

産前産後の免除 期間については、減額はなく全額納めたのと同様に扱われます。

他の免除に関しては10年以内に追納していれば減額はなくなり、全額納めたのと同様に扱われます。

<受給額に反映されない期間>

未納期間

保険料を納めず未納になった期間は当然受給額に反映されません。

また、未納期間は加入期間にも反映されません。

ただし、2年以内に追納した場合は受給額にも加入期間にも反映されます。

猶予を受けた期間

納付猶予・学生納付特例ともに加入期間には反映されますが、受給額には反映されません。

ただし、10年以内に追納した場合は受給額に反映されます。

カラ期間

カラ期間は加入期間には反映されますが、受給額には反映されません。

例えば、20歳から60歳までの40年間(480カ月)の間

- ① 第一被保険者で国民年金保険料を納めた期間 10年

- ② 第二被保険者で厚生年金保険料を納めた期間 8年

- ③ 第三被保険者期間 15年

- ④ 1/4免除期間 4年

- ⑤ 未納期間 3年

とします。

①②③これらはそのまま受給に反映される期間になります。

(10年+8年+15年) × 12か月 = 396カ月

④1/4免除期間は反映の割合は7/8となります。

4年 × 12か月 × 7/8 = 42カ月

⑤未納期間は受給に反映されません。

これらを合計して20歳から60歳までの40年間(480カ月)の間の受給に反映される期間(月数)を求めると

396 + 42 = 438カ月

となります。

これらを合計して20歳から60歳までの40年間(480カ月)の間の受給に反映される期間(月数)を求めると

396 + 42 = 438カ月

となります。

老齢基礎年金の受給額(年額)

=781,700円 × 438/480

=713,301円

月額にすると59,441円になります。

このように計算する以外にも、毎年誕生月に日本年金機構から届く「ねんきん定期便」や、いつでもウェブ上で確認できる「ねんきんネット」でもこれまでの年金記録や見込み額を確認することができます。

<受給額を満額に近づけたい場合>

老齢基礎年金の受給額を増やして満額に近づけるには二つの方法があります。

追納

免除・猶予であれば10年間追納でき、未納であれば2年間は追納できます。

追納することで全額納めた期間として受給に反映されます。

任意加入

国民年金は20歳から60歳までの強制加入ですが、60歳以降も受給額を増やして満額に近づけるために、65歳まで任意で加入することができます。

但し、仮に40年間分以上払って満額を超えてもらえるようなことはありません。

老齢基礎年金の繰り上げ受給・繰り下げ受給

基本的には国民年金に20歳から60歳まで加入して年金保険料を納めることで、65歳から老齢基礎年金を受給します。

しかし、この老齢基礎年金受給開始を65歳より早めることも遅くすることもできます。

具体的には60歳から70歳の間で受給開始のタイミングを決めることができます。

(2020年現時点において)

65歳よりも早く受給開始することを繰り上げ受給、遅く受給開始することを繰り下げ受給と言います。

<老齢基礎年金の繰り上げ受給>

本人が希望することで、65歳よりも前から老齢基礎年金を受け取ることができます。

具体的には60歳から64歳11カ月の間で、月単位で受給開始のタイミングを決めることができます。

(国民年金に任意加入中の人は繰り上げすることはできません。)

但し、受給開始を早めるので受給額は減額されます。

減額率は1カ月繰り上げるごとに0.5%減額されます。

つまり、1年間早めて64歳から受給すると12カ月×0.5%=6%減額されます。

老齢基礎年金を満額貰える人が繰り上げ受給により60歳から受給開始したとします。

5年=60カ月早めていますので、0.5%×60カ月=30% 減額になります。

781,700円 × 0.7 = 547,190円

月額にすると45,599円となります。(元々は65,142円)

また、繰り上げ受給をすると障害基礎年金を受給できなく場合などもあります。 繰り上げ受給するときはよく考えてから慎重に行いましょう。

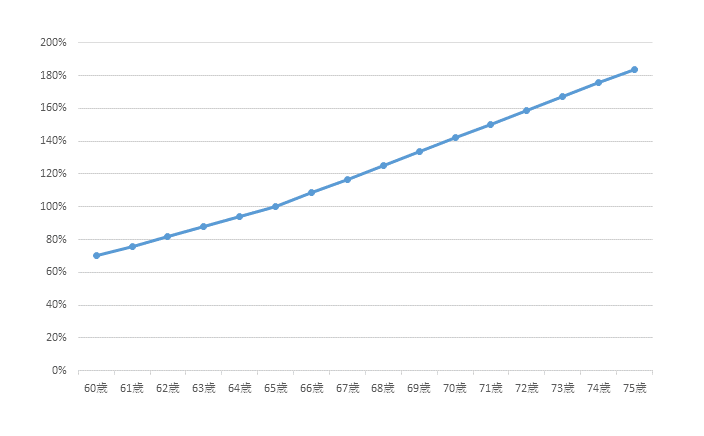

<老齢基礎年金の繰り下げ受給>

本人が希望することで繰り上げ受給とは逆に、65歳よりも後から老齢基礎年金を受け取ることもできます。

具体的には66歳から75歳までの間で、月単位で受給開始のタイミングを決めることができます。

増額率は1カ月繰り下げるごとに0.7%増額されます。

つまり、1年間遅くして66歳から受給すると12カ月×0.7%=8.4%増額されます。

老齢基礎年金を満額貰える人が繰り下げ受給により75歳から受給開始したとします。

10年=120カ月遅くしていますので、0.7%×120カ月=84% 増額になります。

781,700 × 1.84 = 1,438,328円

月額にすると119,861円となります。(元々は65,142円)

※2019年度までは繰り下げ受給は70歳までです。

しかし、改正案では繰り下げ受給を75歳まで拡大する方向で検討されています。

実際はまだ75歳までにはなっていませんが、今後なるであろうと考えられるため75歳までとしました。

<老齢基礎年金の繰り上げ受給・繰り下げ受給の損得ライン>

繰り上げ受給や繰り下げ受給するかどうかに関しては、どちらが正解かということは一概には言えません。

人それぞれの資産状況・経済状況や健康状態、家庭環境などにも大きく左右されますし、何歳まで仕事をするのかなどによっても大きく変わってきます。

ここでは、何が正しいのではなく数字上のみでの損得ラインを考えてみます。

あくまでも一つの目安として考えてみてください。

| 60歳 | 70% | 得 76歳8ヶ月 損 |

|---|---|---|

| 61歳 | 76% | 得 77歳8ヶ月 損 |

| 62歳 | 82% | 得 78歳8ヶ月 損 |

| 63歳 | 88% | 得 79歳8ヶ月 損 |

| 64歳 | 94% | 得 80歳8ヶ月 損 |

| 65歳 | 100% | |

| 66歳 | 108.40% | 損 77歳11ヶ月 得 |

| 67歳 | 116.80% | 損 77歳11ヶ月 得 |

| 68歳 | 125.20% | 損 79歳11ヶ月 得 |

| 69歳 | 133.60% | 損 80歳11ヶ月 得 |

| 70歳 | 142% | 損 81歳11ヶ月 得 |

| 71歳 | 150.40% | 損 82歳11ヶ月 得 |

| 72歳 | 158.80% | 損 83歳11ヶ月 得 |

| 73歳 | 167.20% | 損 84歳11ヶ月 得 |

| 74歳 | 175.60% | 損 85歳11ヶ月 得 |

| 75歳 | 184% | 損 86歳11ヶ月 得 |

これは繰り上げ・繰り下げ受給した時に、65歳から受給した時と比べて損得の分かれ目が何歳のときかという事です。

例えば、60歳から繰り上げ受給した場合は、76歳8カ月より前までは得ですが、その後は損です。

逆に繰り下げ受給で70歳から受給した場合は81歳11カ月より前までは損ですが、その後は得になります。

これはあくまでも受給額総額の数字上の話でしかありませんので、何が良いか悪いかという事ではありません。

このような事実も知ったうえで、自分の状況をよく考えて繰り上げ・繰り下げ受給について各々が決めていくことが大切です。

そして、一度繰り上げ・繰り下げをすると取り消しはできず、減額率・増額率は一生適用されますので慎重に検討してください。

年金保険とは

年金保険とは 年金保険の種類

年金保険の種類 年金保険の構造

年金保険の構造 年金保険の仕組み

年金保険の仕組み 年金保険の財源

年金保険の財源 国民年金

国民年金 厚生年金

厚生年金 遺族年金

遺族年金 障害年金

障害年金